Investovanie do zlata: áno alebo nie?

Zlato je ušľachtilý žltý, stály a veľmi kujný kov známy už od staroveku. Takto znie jeho viac či menej oficiálna definícia. Je veľmi vzácny a je ho pomerne málo a aj preto si ho ľudia od dávnych čias veľmi cenili. Dlho bolo považované za najhodnotnejšie platidlo a aj keď ho dnes v tejto forme už nepoznáme, vo finančno-investičnom sektore zohráva dôležitú úlohu.

Ak bežný človek uvažuje o tom, kam investuje svoje peniaze, zväčša mu na um prídu tradičné nástroje ako sporenia, akcie, fondy, dlhopisy. Nemusí to však byť len o nich a mnoho investorov tvrdí, že časť celkového portfólia by malo tvoriť aj zlato. Tieto tvrdenia majú svoje opodstatnenie, avšak nie každý má prvok s chemickou značkou Au v obľube. Samozrejme z investičného hľadiska.

Aké zisky prinášali akcie a aké zlato?

Oplatí sa kúpiť zlato? Veľmi jednoduchá a jasne položená otázka, no s odpoveďou je to ťažšie. Záleží totiž hlavne od okamihu, kedy by malo prísť k investícii; cena zlata všeobecne stúpa v období krízy, keď majú napríklad akciové fondy tendenciu klesať. Aj preto sa hovorí o potrebe mať ho v celkovom investičnom portfóliu. Tentoraz sa v prvý januárový deň unca (31,1g) zlata predávala za necelých 1 529 dolárov, v priebehu roka jej hodnota postupne stúpala a hlavne vďaka júlovej akcelerácii sa dostala cez 2 000 dolárov.

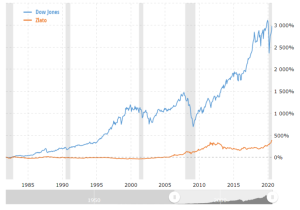

Ak sa pozrieme na posledných tridsať rokov, tak trhová hodnota zlata vyšla na približne 500 percent svojej pôvodnej hodnoty, avšak Dow Jones index išiel nahor o neuveriteľných takmer 2 500 percent. Globálna pandémia vyvolala krízu, kvôli ktorej mierne klesol, ale pomerne rýchlo sa „otriasol“ a vrátil blízko k predchádzajúcim hodnotám. Toto naznačuje, že misky váh sú z dlhodobého hľadiska viac naklonené na stranu podielových fondov.

Koniec krízy = nevýhoda pre zlato?

Ak zohľadníme len posledných pätnásť rokov, zlato na tom nie je zle a situácia je na oboch poliach pomerne vyrovnaná. Toto obdobie je však charakteristické dvoma vážnymi svetovými krízami, ktoré zlatu jednoznačne nahrávali. Ak by súčasná kríza pokračovala, cena zlata môže ísť ešte vyššie. Tento scenár sa však už javí ako nepravdepodobný. Aktuálne totiž všetko nasvedčuje tomu, že situácia sa začína obracať k lepšiemu a od minima, ktoré akciové trhy zažili 23. marca, pomaly ale isto stúpajú. Ukazuje sa, že práve v daný deň bolo najvýhodnejšie nakupovať.

Porovnanie výnosnosti priemyselného priemeru Dow Jones a zlata za posledné desaťročia (zdroj: https://www.macrotrends.net/2608/gold-price-vs-stock-market-100-year-chart)

Slávna úvaha Warrena Buffetta

Zaujímavo sa na investovanie do zlata pozerá miliardár, investor, obchodník a filantrop Warren Buffett, ktorého majetok sa odhaduje na približne 72 miliárd dolárov. O jeho kupovanie nemá záujem a do svojho portfólia ho nezahŕňa.

„Celkové množstvo vyťaženého zlata je okolo 170 000 ton,“ pripomenul ešte v roku 2011. „Ak by sme všetko toto zlato spojili dokopy, vznikla by nám kocka s jednou hranou dlhou necelých 21 metrov (uviedol 68 stôp, pozn. autora). V tejto chvíli je cena zlata na úrovni 1 750 dolárov za trojskú uncu, takže jej hodnota by bola 9,6 bilióna dolárov.“

Dnes už 89-ročný Američan v tom čase pripomenul, že za také množstvo peňazí by si mohol kúpiť celú ornú pôdu USA a k tomu šestnásť firiem ako Exxon Mobil, ktorá bola v tom čase najziskovejšou spoločnosťou sveta a výsledok jej hospodárenia bol v roku 2011 plus 41 miliárd dolárov. Nuž a okrem týchto nákupov by mu ešte približne jeden bilión dolárov ostal.

Buffett si nevedel predstaviť, že by niektorý z investorov radšej stavil na veľkú kocku zlata a nie na druhú alternatívu, prípadne na akúkoľvek ním zvolenú inú obchodnú príležitosť. Kocka zlata bude podľa neho vždy len kockou zlata a nezväčší sa.

Zlato a netradičné porovnanie s pivom

Cena zlata síce dlhodobo rastie, no viacerí odborníci tvrdia, že len o infláciu. Ak sa zohľadnia všetky ostatné okolnosti a celkový nárast cien, nie je to so zlatom práve najlepšie. Opäť to vyzerá tak, že z hľadiska desiatok rokov si dokáže pokryť len tú vlastnú „kockovú“ hodnotu a nič nezarobí.

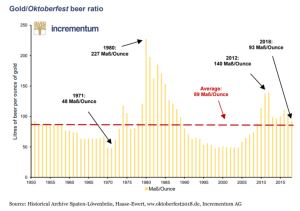

Do istej miery to potvrdila štúdia spoločnosti Incrementum, ktorá cenu zlata celkom netradične prirovnala k cene veľkého litrového piva na mníchovskom Oktoberfeste. V roku 1950 vyšlo jedno takéto pivo (Maβ, pozn. autora) v prepočte na 0,82€, v minulom roku to už bolo 11,80€.

Zdroj grafu: https://www.incrementum.li/wp-content/uploads/2018/09/Ozapft-is-The-Gold-Beer-Ratio-Revisited-Oktoberfest2018-1.pdf

Keď si to všetko porovnáme s trhovou cenou zlata, tak sa dopracujeme k dlhodobému mediánu v podobe 89 litrov piva za jednu uncu zlata. Najviac piva si za uncu zlata bolo možné kúpiť v roku 1980 (227 litrov), najmenej v roku 1971 (48 litrov) a v októbri 2019, teda pri poslednom slávnom festivale piva, by to bolo 114 litrových pív.

Je to síce viac, ako 92 pív z roku 1950, ale skutočne sme za takmer 70 rokov ochotní akceptovať taký malý nárast? Od investícií by sa predsa len očakávalo vyššie zhodnotenie.

Tak investovať do zlata alebo nie?

Ako sme už naznačili, väčšina odborníkov sa zhoduje na jednom; investovať do zlata sa oplatí len v špecifických okamihoch, keď na trhu vládnu negatívne nálady, ekonomika stagnuje, prípadne je v kríze. Z tohto pohľadu by to v súčasnosti na prvý pohľad nemuselo byť najhoršie, avšak už je podľa všetkého neskoro. Cena zlata už vyskočila nahor a ako sme spomínali, prekročila hranicu 2 000 dolárov.

Viac by mala rásť len v prípade, ak by kríza pokračovala a prehlbovala sa. Ale bude to tak? Skôr sa zdá, že nie a svet sa z pandémie pomaly začne spamätávať.

Investovanie do zlata je všeobecne vhodnejšie pre väčších investorov, ktorí potrebujú výraznejšie diverzifikovať portfólio a istým spôsobom sa poistiť proti možným výkyvom akciových trhov. Podiel zlata by však z hľadiska celkovej hodnoty portfólia mal dosiahnuť len päť až sedem percent, maximálne do desať.

Želáme vám správne investičné rozhodnutia.